Solide rattrapage de Gold Fields

Après trois trimestres, Gold Fields est bien parti pour satisfaire à ses prévisions de production pour 2017. Le groupe entend reverser entre 25 et 35% de son bénéfice sous la forme de dividendes. L’action, restée longtemps à la traîne en raison de South Deep en difficulté, est encore bon marché.

Les mines du groupe ont produit 567.000 onces troy d’or entre juillet et septembre, ce qui représente 3% de plus qu’au deuxième trimestre et 6% de plus que sur la même période l’an dernier. En 2016, la production avait totalisé 2,2 millions d’onces troy. Cette année elle sera comprise entre 2,1 et 2,15 millions d’onces troy, légèrement moins. La mine South Deep, en Afrique du sud, son marché d’origine, a présenté un rapport enviable, et pourtant les prévisions de production pour 2017 ont été revues à la baisse. Ce n’est cependant pas tout à fait une surprise, dans la mesure où le premier trimestre avait été très mauvais, au point que la barre n’a pu être redressée ensuite. Un tremblement de terre et deux accidents mortels ont fait stagner la production à 46.000 onces troy. Le deuxième trimestre a été nettement meilleur, et la seule mine sud-africaine a produit 81.000 onces d’onces troy au troisième trimestre, soit 10% de plus qu’au trimestre précédent, et 17% de plus que l’an dernier. Pour l’ensemble de l’année, Gold Fields s’attend à ce que la mine produise entre 284.000 et 299.000 onces troy. Son coût de production total a reculé, sur une base trimestrielle, de 10%, à 1257 dollars par once troy. Bien que South Deep s’adjuge moins de 15% du chiffre d’affaires (CA) du groupe, la mine assure environ 70% de ses réserves. A vitesse de croisière, elle produira annuellement 500.000 onces troy d’or à un coût de production total de moins de 900 dollars. Au niveau du groupe, le coût de production total a reculé au troisième trimestre à 1032 dollars l’once troy, contre encore 1092 dollars un trimestre plus tôt. C’est supérieur à la moyenne du secteur, mais les chiffres sont biaisés par le coût de production relativement élevé de South Deep.

Tarkwa et Damang, au Ghana, représentent ensemble 30% du CA du groupe. La production s’y est tassée de 4% alors que le coût y a augmenté. L’an dernier, Gold Fields a consenti des investissements visant à prolonger la durée de vie de Damang jusqu’en 2024. Les quatre mines australiennes se sont pour leur part adjugé 40% de la production au troisième trimestre. Sur une base trimestrielle, le CA est resté stable mais le coût de production total, à 904 dollars, est nettement inférieur à la moyenne du groupe. La mine australienne de Darlot a été vendue après la clôture du troisième trimestre. Gold Fields a du reste acheté une participation de 19,9% dans Cardinal Resources, une société d’exploration active au Ghana, qui dispose de 7,4 millions d’onces troy de réserves d’or au nord du pays. Cerro Corona, au Pérou, affiche le coût de production le plus bas de l’ensemble du groupe, en l’occurrence 629 dollars.

Le prix de l’or perçu a légèrement progressé au troisième trimestre, à 1276 dollars l’once troy, contre 1247 dollars au trimestre précédent. Les cash-flows libres étaient positifs. Gold Fields entend reverser entre 25% et 35% de son bénéfice ajusté sous la forme de dividendes. Sa position d’endettement net a reculé à 1,3 milliard de dollars, soit environ une fois le cash-flow opérationnel.

Conclusion

Du fait de l’incertitude entourant South Deep et de la diminution attendue de la production de cette mine, Gold Fields est longtemps resté en retrait par rapport au secteur. L’amélioration de l’activité opérationnelle aux trimestres écoulés et les investissements annoncés ont toutefois apaisé le marché. A une fois sa valeur comptable, Gold Fields reste bon marché, malgré le rebond récent.

Conseil : digne d’achat

Risque : élevé

Rating : 1C

Cours : 3,96 USD

Ticker : GFI US

Marché : New York Stock Exchange

Code ISIN : US38059T1060

Capit. boursière : 3,25 milliards USD

C/B 2016 : 12,4

C/B attendu 2017 : 20,4

Perf. cours sur 12 mois : -3 %

Perf. cours depuis le 01/01 : +31,5 %

Rendement du dividende : 1,6 %

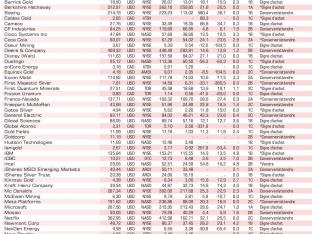

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici