Incertitudes quant aux expansions pour Kinross Gold

A 786,5 millions de dollars (-2,9% en base annuelle), le chiffre d’affaires du groupe canadien est de plus de 25 millions de dollars supérieur au consensus.

Kinross Gold échoue à réaliser ses ambitieux projets. La production est passée de 2,8 millions d’onces troy en 2016 à 2,67 en 2017 et 2,45 l’an dernier. Le canadien n’en demeure pas moins le 5e producteur d’or au monde. Il gère huit sites, dont trois en Amérique du Nord (Fort Knox, Bald Mountain et Round Mountain), un au Brésil (Paracatu), deux en Afrique de l’Ouest (Tasiast et Chirano) et deux en Russie (Kupol et Moroshka).

Les chiffres du 4e trimestre et de l’ensemble de l’exercice sont conformes aux prévisions. Les mines ont produit 610.000 onces, pour un coût de production de 961 dollars l’once. C’est 6,5% de moins que l’année précédente, mais le coût était à l’époque en légère hausse, à 1.019 dollars. A 786,5 millions de dollars (-2,9% en base annuelle), le chiffre d’affaires est de plus de 25 millions de dollars supérieur au consensus. Le bénéfice net ajusté (13,5 millions) surpasse lui aussi légèrement les attentes. Sur l’ensemble de l’exercice, la production a cédé 8,3%, tandis que le coût de production augmentait légèrement (à 965 dollars, contre 954 en 2017).

L’essoufflement de la production s’explique notamment par des problèmes techniques à Fort Knox, de fortes précipitations et des travaux d’expansion. Kinross a inauguré en 2018 la première partie de l’expansion de Tasiast, en Mauritanie, destinée à porter la production à 400.000 onces par an. Une deuxième phase, dont la réalisation et le calendrier dépendront notamment du financement et de l’entente, avec le gouvernement mauritanien, sur le partage des revenus et le taux d’imposition, pourrait permettre de la multiplier par deux. Les électeurs mauritaniens seront appelés aux urnes cette année.

Les principaux projets d’expansion pour 2019 sont celui de Gilmore (Fort Knox) et de Vantage (Bald Mountain – dont l’inauguration est imminente). La durée de vie de Chirano (Ghana) et de Kupol a été prolongée d’un an. Kinross étudie la possibilité de redémarrer les mines chiliennes de La Coipa et de Lobo-Marte; les résultats de l’étude de faisabilité sont attendus pour cette année. La direction table pour 2019 sur une production légèrement supérieure, à 2,5 millions d’onces, pour un coût de 995 dollars. A la fin de l’an dernier, le groupe ne disposait plus que de 349 millions de dollars de liquidités, contre 1,26 milliard encore un an plus tôt. Il a consacré 254 millions à l’achat de deux centrales hydrauliques au Brésil; il a également acquis les participations d’actionnaires minoritaires dans plusieurs de ses actifs partagés. Un bon milliard et demi de dollars sont toutefois disponibles sur la ligne de crédit, ce qui porte les liquidités totales à près de 1,9 milliard. A 1,74 milliard de dollars, la dette de long terme reste inchangée en base annuelle. La première tranche de 500 millions de dollars ne sera remboursable qu’en 2021. La dette nette correspond à 1,4 fois le bénéfice opérationnel. Les investissements resteront stables, à un peu plus d’un milliard de dollars, cette année; compte tenu de cette lourde dépense, il ne peut être question de dividende pour l’instant.

Conclusion

Kinross espère que sa production va repartir à la hausse cette année, mais tout dépendra des décisions d’investissement dans Tasiast. Plus de 40% de la production provenant de régions politiquement instables, le risque est supérieur à la moyenne. A moins de 5 fois le bénéfice opérationnel escompté et 0,9 fois la valeur comptable, la valorisation est toutefois inférieure à la moyenne du secteur.

Conseil: acheter

Risque: élevé

Rating: 1C

Cours: 3,16 dollars

Ticker: KGC US

Code ISIN: CA4969024047

Marché: New York Stock Exchange

Capit. boursière: 3,9 milliards USD

C/B 2018: 63

C/B attendu 2019: 27

Perf. cours sur 12 mois: -13%

Perf. cours depuis le 01/01: -2%

Rendement du dividende: –

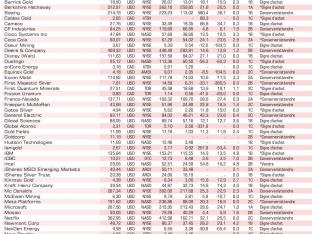

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici